5月份,主产区橡胶加工厂停产减产扩大,叠加企业总体轮胎开工率拐头回升,使得沪胶基本面呈现些微改变。后市展望,新胶供应尚未完全释放,原材料出售价格较高促进胶农割胶的积极性提高,但是产区出胶率较低,随着天气逐渐变热,轮胎库存量增加且下游轮胎需求将进入淡季,6月份沪胶或将呈现短期有望反弹后区间震荡下跌状态。

一、天然橡胶产业链供需情况分析

1、主产国供应情况分析

从产区供应情况来看,东南亚进入开割季,橡胶供应处于相当宽松状态,作为重要的进口橡胶国之一的泰国,5月初开始泰国开始从北到南依次开割,在二季度橡胶价格大幅下滑的情况下,胶农为了在原材料价格处于相对高位时出售胶水,可见得胶农割胶的积极性较好,截止到5月底泰国南部已经全面进入开割,但整体而言开割初期产胶率较低,胶水产出量约为20%-30%。相对于初期对橡胶的供应是没有太大的压力。目前泰国几大加工厂停产减产不断在扩大,主要原因是去年高价被买入后,今年价格一路下滑导致成本价格较低,厂家的利润受到影响较严重,平均亏损在100-150美金/吨,很多的加工厂要求被收购。一般每年国内的新胶产量在7万吨/月,也就是说即使国内新胶上市对橡胶价格的影响暂时不会有明显的压力。ANRPC最新报告预计,上半年天胶总产量499万吨,同比增长3.9%;全年天胶产量同比增长4.7%。整体上看,预计今年产量增加缓慢,持平去年或微增微降的可能性均大。

今年需要格外注意的是,国产胶可交割的货源会有所增加,2016年到2017年初,上海交易所新批复了三家可生产交割全乳胶的加工厂,也就是意味着增加了3种可交割的品牌,分别为广垦橡胶品牌、宝岛品牌与曼列品牌,使得目前累计有5家公司的8个品牌的全乳胶可以注册橡胶仓单。正因为今年新增交割厂,胶水资源的争夺越来越激烈,进而会抬升胶水的价格。从范围层面讲的话,不但涉及到了国营橡胶企业,同时将橡胶品牌扩展到了民营橡胶企业,使得全乳胶的产能大大提升,预计今年橡胶开割之后,流入期货市场的仓单将明显多于往年,相对来说今年的开割季节利好因素重重,短时沪胶或迎来一波反弹后震荡下跌。

2、橡胶期现供需情况分析

从橡胶库存方面来看,截至05月24日,上期所可交割的天然橡胶库存为29.49万吨,较月初约增加0.89万吨。4月中旬以后,天胶期货市场大幅下跌,19日触及近年内低点至13950元/吨。因期货升水以及合成胶维持区间震荡并且表现为顺挂,使得沪胶在回调过程中,价差是逐渐缩小的,随着新胶上市,仓单压力逐步增加,或将压制沪胶盘面上涨价格空间。

中国海关最新统计数字显示,2017年4月份我国天然及合成橡胶进口量为58万吨,较3月进口量70万吨下降了17.1%,但是同比进口量增加了16.0%。连续五个月出现增加之后出现下降的的反转趋势。1-4月为235吨。与去年同期相比增加30.3%。主要的原因是国产胶增值税降至11%,与进口胶17%增值税税率差扩大,对后期国产胶消化存在利好的推动,对进口胶存在变相打压。

截至2017年05月18日,青岛保税区橡胶库存为26.78万吨,较5月初增长7.2万吨,涨幅为32.43%。具体品种来看,天然橡胶库存为20.68万吨,较5月初(下同)增1.64万吨,天然标胶持续净流入态势,提升了天然橡胶库存数量;合成橡胶(含混合胶)为5.67万吨,升1.67万吨,区内橡胶库存总量同比增7.20%,自去年11月以来,橡胶库存连续增长6个月半多,五月份中旬橡胶增长量达到本周期最大值,说明青岛保税区库存在不断累积中,目前青岛保税局接近满库存状态,对沪胶的压制较大,根据历史规律来看,青岛保税局库存或将达到最大峰值,后期来看短期来看库存或将拐头向下,进入主动去库存状态。

3、进口利润

橡胶的进口利润按照上游的原料端的生胶片和标胶的成本价进行相关计算,并且与外盘泰国标胶和外盘烟片进行对比而计算出来的成本利润,同时按照间接汇率方法对人民币进行换算出来的结果。据wind相关数据统计知5月份的白片的美金报价在67-72美元/吨之间震荡,按照烟片的进口成本相关公式计算在2200-2350美元/吨,同理可知标胶进口成本大概在1530-1730美元/吨,进而可知烟片的进口利润表现递减的趋势,而泰标的进口利润在-50美元/吨至40美元/吨区间震荡,整体呈现先亏损后盈利的状态。具体而言,截止5月22日烟片进口利润为-169.61美元/吨,泰标进口利润为21.43美元/吨,相比4月虽然泰标是盈利的但是进口利润的盈利在逐渐缩小的趋势,主要因为原料成本的下降以及外盘价格的下降。进口利润直接影响天胶的进口量进而影响天胶的供应,后期关注沪胶进口利润的变化。

二、天然橡胶下游需求状况分析

1、国内车市产销格局

从下游终端层面来看,重卡市场整体数据较为可观,2016年橡胶全球消费在1265万吨,70%以上用于在轮胎上面,主要由于物流业大调整、牵引车换车潮以及去年同期基数较低。如果对2016年重卡做一个估算的话,整体增长幅度达到8%左右,则重卡一年天然橡胶消费量接近300万吨,占到整个中国天然橡胶消费量的一半以上,2017年04月中国重卡市场共销车10.3万辆,同期增长50%,环比却下降了10%,4月重卡销量创下了2012年到2017年最近六年来的同期新高,从而可知重卡需求继年初以来出现拐头下降的趋势。主要因为四月份受到环保严查以及“一带一路”论坛的限产因素导致下游需求有所下滑,而对于6月份而言,工地新开工减少,旧车替换高峰逐渐退去的情况下,后期预计重卡销量或将有所下滑。

从乘用车市场来看,终端市场需求降温比较明显。根据中汽协最新的统计数据显示,2017年1—4月国内汽车生产合计927.15万辆,同比增长5.38%,增速较去年同期低0.32个百分点,较前3个月低2.61个百分点,增速延续着持续回落的态势;1—4月国内汽车销售908.6万辆,同比增长4.58%,增速较去年同期低1.53个百分点,较前3个月低2.44个百分点,增速同样延续着持续回落的态势;其中4月份销售数据表明中国汽车总销量同比下降2.2%、环比下降18.1%,减至208万辆。当月乘用车销量同比下降3.7%,减至172万辆,为2015年7月以来最大降幅。4月份国内汽车经销商库存预警指数下降到60以下附近,仍然是高于50的警戒线。4月的库存系数为1.92,高于去年同期的0.38点,经销商库存指数已经连续两个月高于警戒值。与此同时,中汽协发布的一季度汽车产业景气指数也下降,这意味着汽车产业运行目前还算平稳,但是已经进入趋冷的临界点,后期来看,小旺季即将过去,淡季的车市销量难言乐观,预计库存的高企或将迫使车企产量的降低。

从购置税来看,自2017年1月1日起至12月31日止,对购置1.6升及以下排量的乘用车减按7.5%的税率收车辆购置税。自2018年1月1日起,恢复按10%的法定税率征收车辆购置税。数据显示,2017年4月,中国汽车市场狭义乘用车批发销量为1669563辆,较今年3月份环比下跌17.4%,与去年同期相比亦有着2.3%的下跌幅度;乘用车产销分别完成178.3万辆和172.2万辆,比上月分别下降18.5%和17.8%,比上年同期分别下降3.3%和3.7%。这是在受到春节提早、税费减免阶段性退出、韩系偏弱、近期消费不旺等综合因素影响下的结果。总体来看,一季度汽车市场的销量情况并不乐观。

2、国内轮胎产销格局

国内轮胎厂开工率呈现先下降后重新回升到6成以上,截止目前山东地区轮胎企业全钢胎开工率66.13%,同比下滑3.21个百分点,半钢胎开工率为65.80%。同比下滑7.87个百分点,主要因前期商家订货充裕,而下游采购不及预期,市场货源消化缓慢,导致成交遇阻,价格下压,同时也增加了货源入库量,加上环保监测升级,将限制山东地区部分中小型轮胎及制品企业开工。轮胎行业是季节性比较强的行业,一般一年有两次旺季,第一次旺季在第一季度的4-5月份,是轮胎一波开工增长阶段,第二次旺季出现在第四季度,而夏天高位天气是轮胎的消费淡季,而今年轮胎开工率提前进入降低模式,出口订单减少,加之国内配套市场呈增长势头,为轮胎生产企业提升开工率提供强大支撑。

轮胎出口方面,03月,国内轮胎出口达到4096万条,与去年同期的3715万条增加了10.25%,分国家来看的话,受到美国反倾销调查,对美国出口仍然没有恢复,同比降幅较大,但是对于加拿大、中东等出口增长比较明显,弥补了对美国出口的减少量。

从短期来看,美国作为中国轮胎出口的最大市场,截止2017年03月新的充气橡胶轮胎出口美国为50740吨,环比增加22.41%,出口美国轮胎从去年11月份开始连续3个月出现下滑迹象,后期我国对美国全钢胎出口预计增长缓慢的趋势,国内的全钢胎开工率提前下滑之后逐渐回升至六成以上,主要受到环保因素的影响。此外下游轮胎替换市场乏力,轮胎厂经销商库存高企;国内治超政策以及基建投资等等对重卡市场的提振减弱。

三、合成胶的替代性

3月底合成胶主流销售公司宽幅下调丁苯橡胶出厂价格1900,下调顺丁供价1900-2000元/吨,说明合成胶上行游供需吃紧的状况已经缓解了,并且合成胶与全乳胶价差仍然在逐渐缩小,主要由于合成胶上游丁二烯供应量增多。截止5月23日,齐鲁石化丁苯橡胶市场价在11900元/吨,顺丁齐鲁石化橡胶BR9000市场价在12500元/吨,从3月底开始合成胶升水天然橡胶转化为合成胶与天然橡胶顺挂的趋势,由于合成胶与丁二烯装置集中检修,5月20日齐鲁石化合成橡胶装置计划停车检修,与至配套的丁二烯装置也会停车,5月底抚顺石化合成胶装置计划停车检修,预计4月底到6月底部分合成胶停车后,丁苯橡胶累计供应减少3-4万吨,顺丁橡胶累计供应减少0.6万吨,此外丁二烯出厂价4月26日上调了500元/吨至10500元/吨,进入二季度,内外盘丁二烯装置检修将主要集中在5-6月份,届时内外盘丁二烯产量将大幅下降,但由于部分检修厂家上下游配套停车,实际影响或将受限,但仍存利好支撑丁二烯市场反弹。但是两者走弱的空间较大,使得合成胶对天然橡胶的支撑逐步减弱,这将使得现货市场出货迟滞,补货情绪消极,供需显得相对僵持,从而现货市场价格或将易跌难涨,但是长远来看,合成胶价格下跌有限,受到上游丁二烯装置检修影响,后期还是对天胶期价有一定支撑作用,但是力度较小。

四、市场评估与展望

整体来看,国内产区全面进入开割,且国外产区已经进入开割,国内产区受到橡胶加工厂的停产减产以及百粉病的因素影响,产量同比减少幅度在20%左右;轮胎厂经销商库存高企但是下游轮胎出口量增加;国内治超政策以及基建投资等等对重卡市场的提振减弱,并且乘用车整体零售销量出现了近几年来较为罕见的负增长。青岛保税区内部分橡胶库存接近满库状态,预计短期保税区橡胶库存达到年度峰值后期库存或将进入主动去库存阶段,仓单达到历史最高。后市来看,新胶上市之后,供强需弱格局不断凸显,后期关注泰国最后一次12.5万吨的竞拍。后市沪胶期价小幅反弹后或将呈现震荡下跌态势。

操作策略:

(一)短线策略

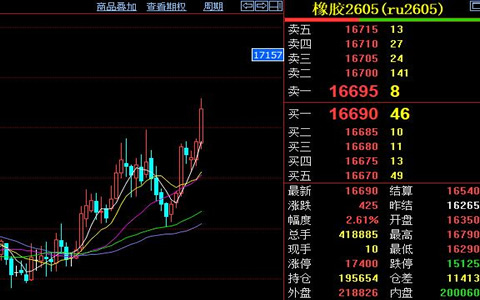

从沪胶1709合约日K线看,均线系统处于空头排列趋于缓和,MACD指标红柱逐渐先扩大后减小,并且DEA和DIFF指标处于空头区域并且形成死叉,短线操作上建议在12200-13800区间交易。

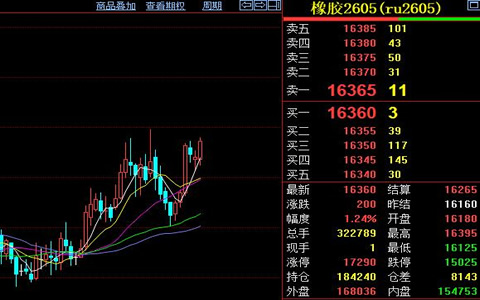

(二)中线策略

从沪胶1709合约周K线看,中长期均线系统空头排列,并且处于布林轨道中轨区域,对期价仍然形成的拖累,虽然MACD指标由绿柱继续缩小,但是DEA和DIFF指标处于空头区域处,中线操作上可关注期价依托12800元/吨一线逢高抛空操作。

(三)套利

(1)期限套利:从天然橡胶的期现套利情况来看,截至05月23日,主销区全乳胶报价13000元/吨,沪胶1709合约结算价在14080元/吨,基差为-630元/吨。由于当前期价高于现货价,若企业拥有少量现货可考虑提高库存量并通过价格较高的期货市场卖出RU1709合约套利。

(2)跨月套利:5月22日RU1801与RU1709合约价差为2360。由于两者价差均值在1702.5,因此操作上建议,当两者价差在2400上方考虑买近抛远,目标2300,止损为2450。

(四)企业套保

在套期保值方面,目前主产区迎来新的交割季,天然橡胶市场供应宽松而需求表现不如预期,整体处于宽松态势,以及泰国30万抛储的完成力度,供应宽松的局势将逐渐显著,建议原料生产商等待卖出套保机会。

风险防范

1、关注国内外经济政策变动;

2、上游原料端成本及产胶国政策;

3、交易所库存和保税区库存变动;

4、下游采购态度和数量;

5、最后12.5万吨抛储竞价拍卖。

手机版|

手机版|

二维码|

二维码|